Анализ рынка объемной (трехмерной) стоматологической компьютерной томографии

Программа исследования

Цель: анализ рынка объемной (трехмерной) стоматологической компьютерной томографии.

Задачи:

1. Оценка объема рынка:

- Оценка фактического объема рынка по географическим сегментам.

- Оценка среднегодового темпа роста объема рынка.

- Прогноз объема рынка.

- Оценка мирового объема рынка по сегментам (по области применения, по положению пациента).

- Выявление драйверов и барьеров рынка.

2. Продуктовый анализ:

- Выявление компаний-производителей стоматологических компьютерных томографов (имеющих регистрационные удостоверения на территории РФ).

- Анализ масштаба и финансовой рентабельности компаний-производителей стоматологических компьютерных томографов.

- Сравнение спецификаций стоматологических компьютерных томографов.

- Сравнение стоимостных характеристик стоматологических компьютерных томографов.

Метод исследования: desk research (анализ вторичных источников информации).

Краткое описание объекта исследования

Компьютерный рентгеновский томограф — это прибор, родственный рентгеновскому аппарату, с помощью которого можно получить круговое просвечивание и последующее построение послойного изображения.

Разновидностью традиционных систем компьютерной томографии (КТ) являются системы конусно-лучевой компьютерной томографии (КЛКТ). КЛКТ является более совершенной технологией, чем получение изображения с использованием спиральной рентгеновской компьютерной томографии. Получаемое при данном исследовании изображение представляет собой сферу, а не набор срезов (1).

КЛКТ имеет широкую сферу применения в качестве диагностического метода: при заболеваниях зубочелюстной системы, ЛОР-органов, в качестве предоперационной диагностики в пластической хирургии (перед ринопластикой, синус-лифтингом) и другие.

Оценка объема рынка

Мировой рынок

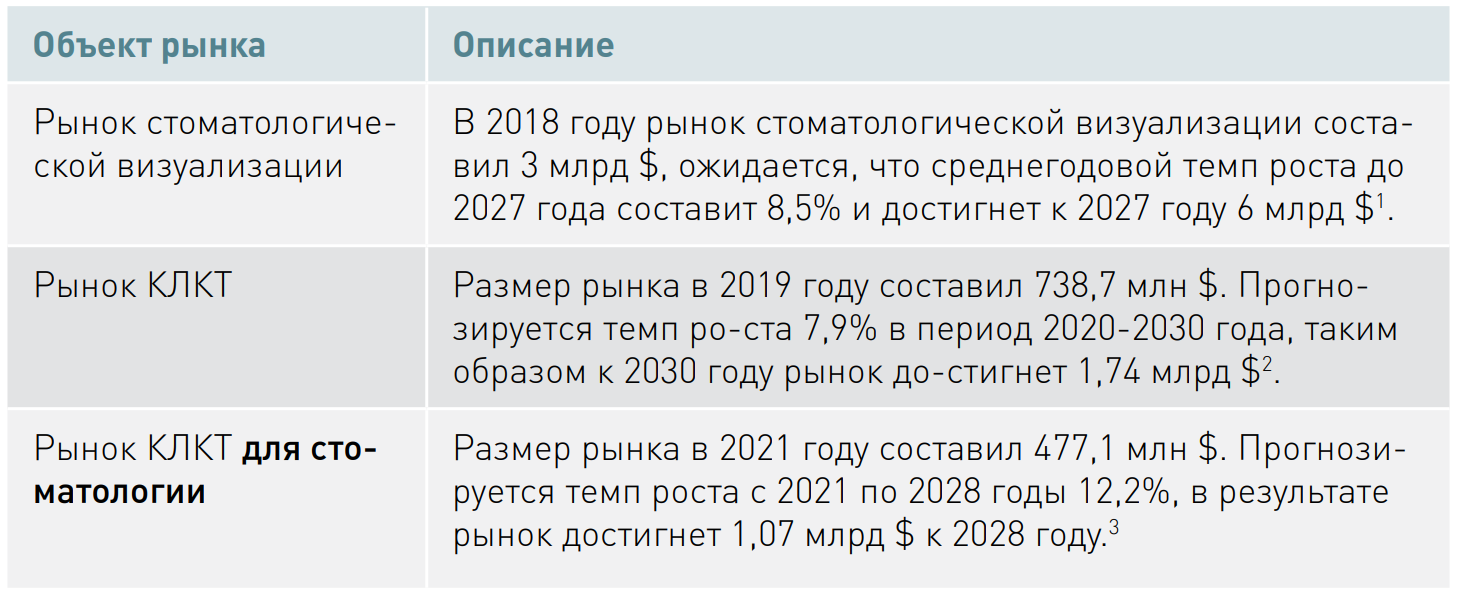

Оценка мирового объема рынка по сегментам

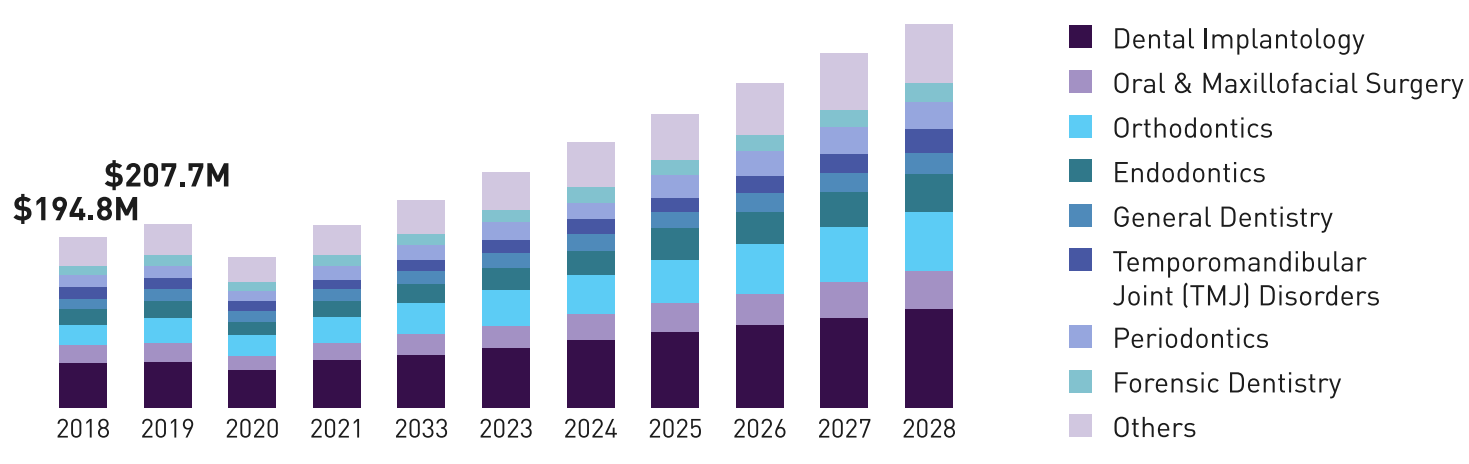

Сегментация по области применения:

- В 2021 году доля сегмента КЛКТ для стоматологии составила 55% от рынка КЛКТ.

- По рынку КЛКТ для стоматологии прогнозируется наибольший темп роста до 2028 года.

- В 2020 году сегмент стоматологической имплантации имел наибольшую долю выручки в сегменте «КЛКТ для стоматологии» в США — около 25% (4).

Рисунок 1. U.S. Cone Beam Computed Tomography Market.

Size, by application, 2018-2028 (USD Million) (5)

1. https://www.transparencymarketresearch.com/dental-imaging-market.html

2. https://www.nextmsc.com/report/cone-beam-computed-tomography-system

Сегментация по положению пациента:

- В 2020 году сегмент сидячих позиций для пациентов доминировал на рынке

с долей выручки более 65,0%. Ожидается, что в течение прогнозируемого

периода в данном сегменте будет наблюдаться самый быстрый рост. - Во время процесса визуализации пациенты должны оставаться неподвижными, что легче в положении сидя, чем в положении стоя. Ожидается, что в ближайшие годы количество процедур визуализации КЛКТ в положении

сидя возрастет.

Российский рынок

Российский рынок государственных закупок рентгеновского оборудования для стоматологии в 2021 году составил 277 млн рублей, из них 48% приходится на закупку стоматологических компьютерных томографов (2).

2. Единая информационная система в сфере закупок https://zakupki.gov.ru/

2. Единая информационная система в сфере закупок https://zakupki.gov.ru/

3. Единая информационная система в сфере закупок https://zakupki.gov.ru/

Среднегодовой темп роста рынка по сегментам с 2017 по 2021 гг.:

- Стоматологические компьютерные томографы:

+8,8% (в шт.)

+7,8% (в млн руб.) - Рентгеновское оборудование для стоматологии (радиовизиографы/рентгеновские аппараты с радиовизиографом):

+16% (в шт.)

+13% (в млн руб.) - Рентгеновские пленочные аппараты (с расходными материалами):

- 4,7% (кол-во закупок)

- 3,8% (в млн руб.) - Ортопантомографы:

+16% (в шт.)

+13% (в млн руб.)

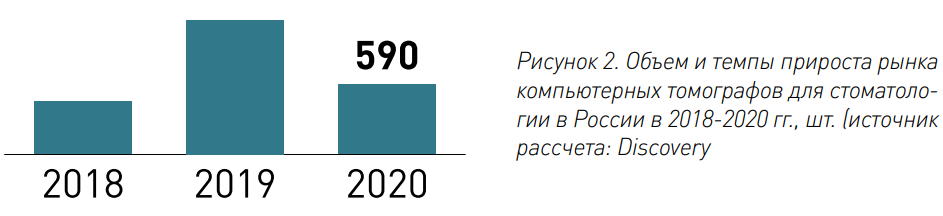

Объем импорта в Россию компьютерных томографов для стоматологии в 2020 году составил 590 шт1., учитывая объем государственных закупок в 2020 году, на долю государственных закупок стоматологических томографов приходится только 3% импорта.

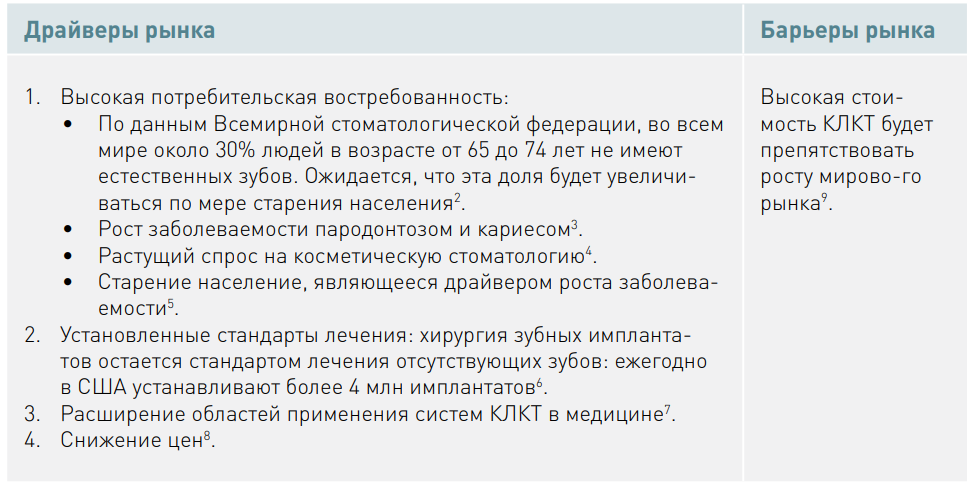

Драйверы и барьеры рынка КЛКТ

Таблица 1. Драйверы и барьеры рынка КЛКТ

1. https://drgroup.ru/analiz-rynka-kompyuternykh-tomografov-dlya-stomatologii-v-rossii.html

2. https://www.prnewswire.com/news-releases/global-cone-beam-computed-tomography-market-2021-to-2028---sizeshare--trends-analysis-report-301403134.html

3. https://www.gminsights.com/industry-analysis/cone-beam-ct-scanner-market

4. https://www.verifiedmarketresearch.com/product/cbct-cone-beam-imaging-market/

7. https://www.nextmsc.com/report/cone-beam-computed-tomography-system

8. https://idataresearch.com/product/dental-imaging-market/

9. https://www.nextmsc.com/report/cone-beam-computed-tomography-system

Продуктовый анализ

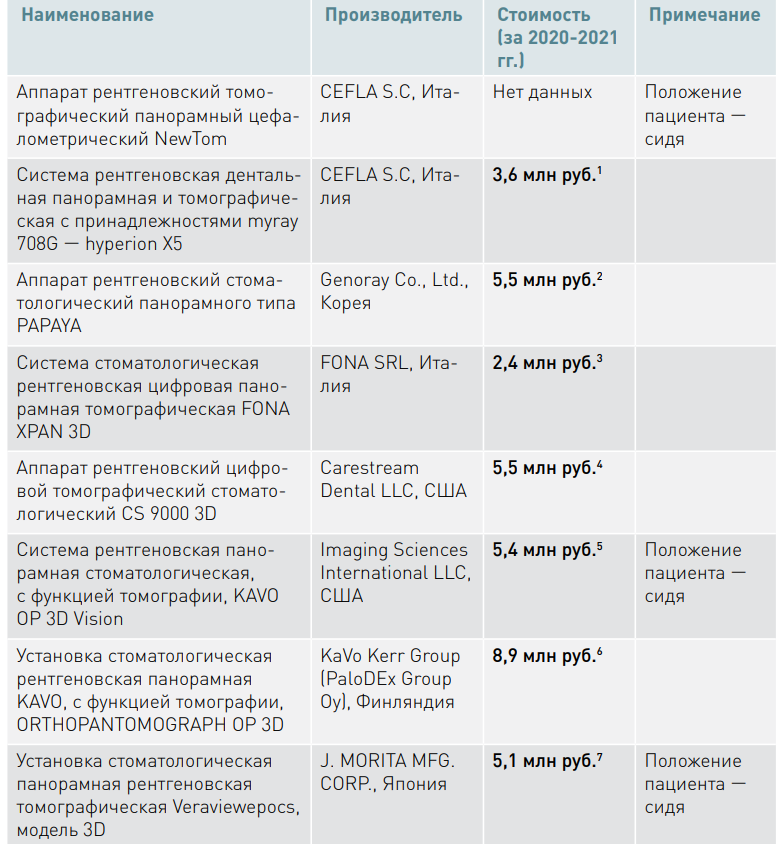

Конусно-лучевые томографы для стоматологии, имеющие регистрационное удостоверение в РФ

4. https://stomdevice.ru/bazovoe-oborudovanie/rentgenodiagnostika/tomografy/kodak-cs-9300-3d-cifrovoy-dentalnyytomograf-2-v-1/

5. https://dftrade.ru/catalog/stomatologam/rentgenologam/rentgeny-stomatologicheskie/kavo-op-3d-pro/

6. https://zakupki.gov.ru/epz/order/notice/ea44/view/supplier-results.html?regNumber=0373100045920000042

7. https://zakupki.gov.ru/epz/order/notice/rpec/documents.html?regNumber=01422000013200013120001

Также на российском рынке присутствуют зарегистрированные модели многофункциональных компьютерных томографов, имеющих программный пакет для анализа стоматологических изображений (например, Aquilion Prime (Сanon Medical Systems Corporation, Япония); Optima NM/CT 640 (GE Medical Systems Israel, Израиль), Alexion (oshiba Medical Systems Corporation)).

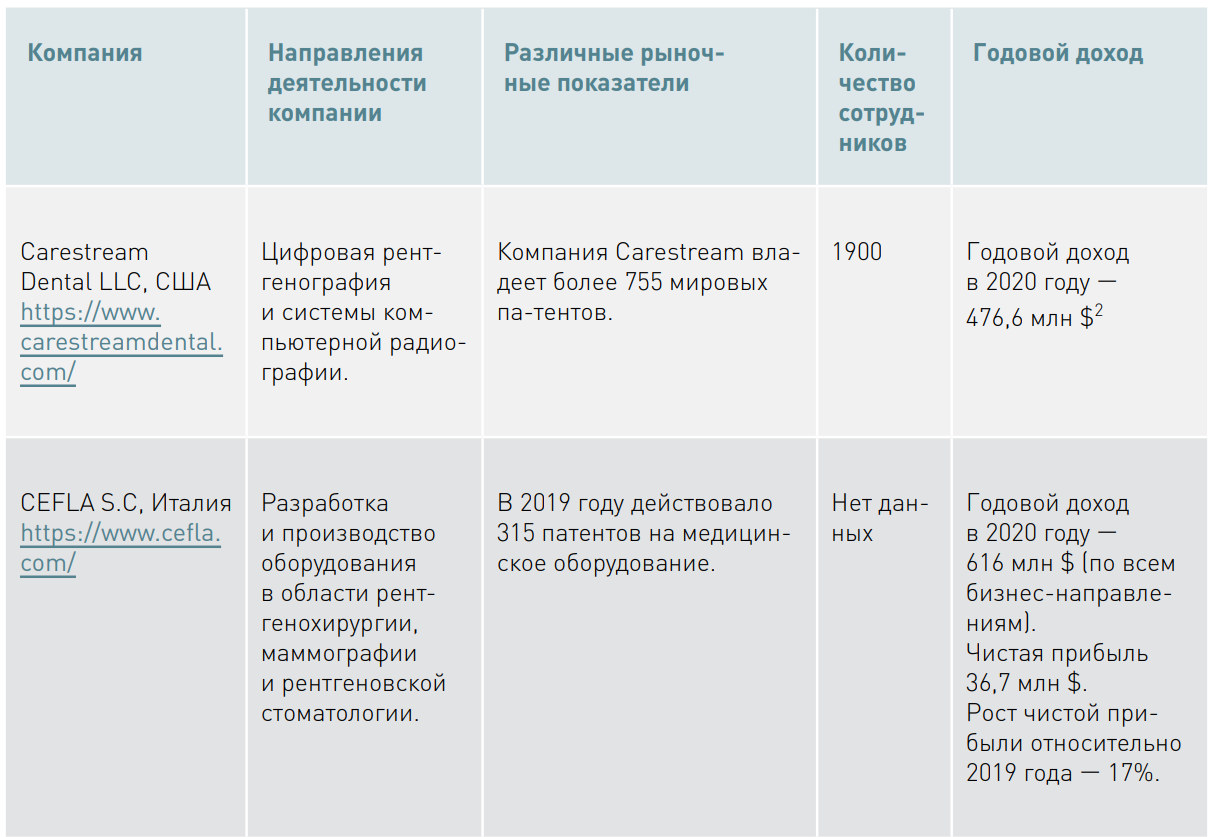

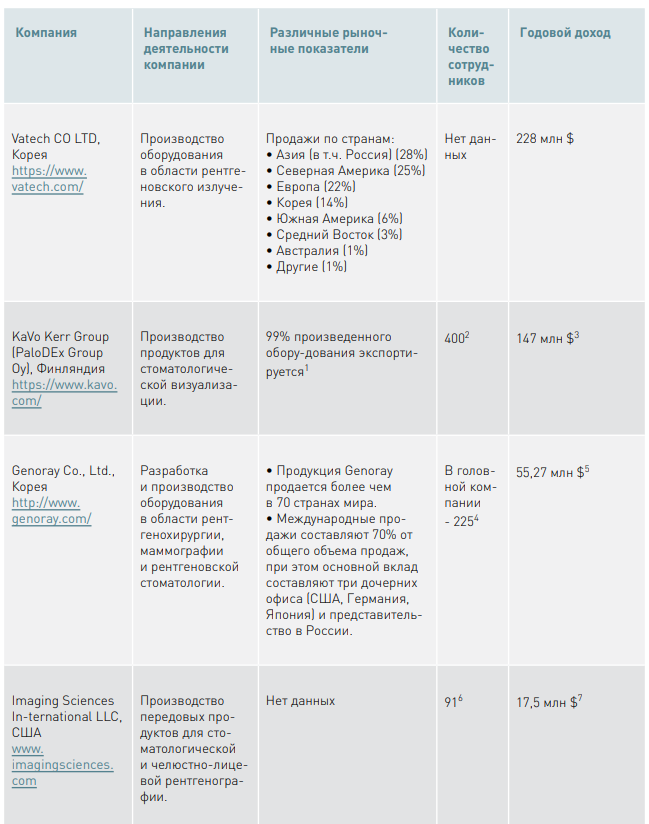

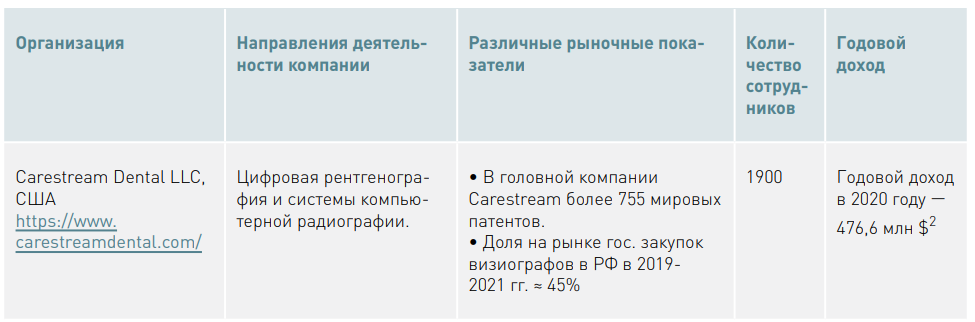

Финансовые и рыночные показатели иностранных компаний-производителей стоматологических томографов

1. https://zakupki.gov.ru/epz/order/notice/ea44/view/supplier-results.html?regNumber=0103200008420003372

2. https://www.cefla.com/en/financial-statement/

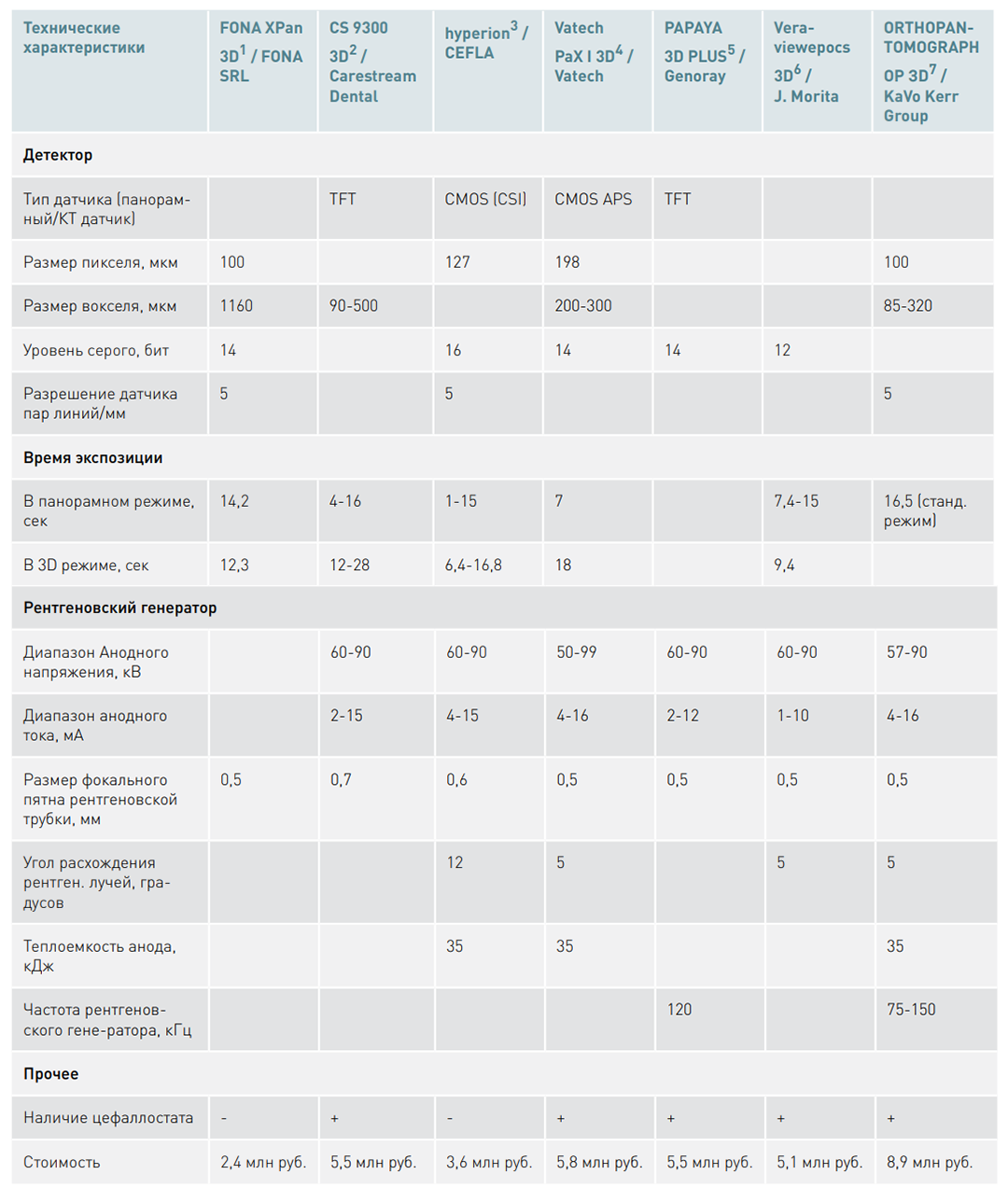

Технические характеристики конусно-лучевых томографов

2. https://stomdevice.ru/bazovoe-oborudovanie/rentgenodiagnostika/tomografy/kodak-cs-9300-3d-cifrovoy-dentalnyytomograf-2-v-1/

4. https://zakupki.gov.ru/epz/order/notice/ea44/view/supplier-results.html?regNumber=0103200008420003372

6. https://zakupki.gov.ru/epz/order/notice/rpec/documents.html?regNumber=01422000013200013120001

7. https://zakupki.gov.ru/epz/order/notice/ea44/view/supplier-results.html?regNumber=0373100045920000042

Основные итоги

Оценка рынка компьютерных томографов для стоматологии:

- Мировой рынок конусно-лучевой компьютерной томографии (КЛКТ) растущий, при этом наибольший темп роста наблюдается в сегменте «стоматология», доля данного сегмента составляет более 50% от рынка КЛКТ.

- Основные драйверы роста рынка — высокая потребительская востребованность, а также установленные стандарты имплантации зубов. Основное ограничение — высокая стоимость оборудования.

- Наибольший потребительский сегмент в России — частные стоматологические клиники.

- Анализ рынка государственных закупок показал, что с 2017 по 2021 гг.

спрос на закупку рентгеновского стоматологического оборудования стабилен, устойчивая положительная динамика присутствует только в сегменте компьютерных томографов для стоматологии — рост рынка в 2017 по 2021 годы составил 7-8% (темп роста соответствует мировому).

Конкурентный и продуктовый анализ:

- В настоящий момент на российском рынке не выявлены стоматологические 3D-томографы российского производства.

- На рынке КЛКТ в России представлены продукты как крупных компаний (Carestream Dental LLC, CEFLA S.C., KaVo Kerr Group), так и небольших — с численностью сотрудников до 20 человек (FONA SRL).

- По оценкам финансовых показателей производителей КЛКТ отмечается снижение объема рынка в 2020 году, но эта тенденция характерна для всего стоматологического рентгеновского оборудования и связывается экспертами с влиянием пандемии в 2020 году.

- Средняя стоимость КЛКТ в России составляет 5,5 млн рублей.

- Продуктовый анализ показал, что большинство моделей КЛКТ имеет цефаллостат, при этом средняя стоимость моделей КЛКТ без цефаллостата составляет 3 млн рублей, а с цефаллостатом — 5,5 млн рублей.

Конкурентный анализ

Сarestream Health, Cefla Group, Danaher Corporation, Planmeca Oy, PreXion, Inc., QR srl, Sirona Dental Systems, Inc. (Dentsply Sirona) и VATECH Global Co. ООО

Philips, Vatech, Cefla, Danaher Corporation, Dentsply Sirona, J. Morita, Carestream Health, PreXion Corporation, Planmeca Group, CurveBeam и Asahi Roentgen

Danaher / Planmeca Group / Sirona / New Tom(Cefla) / Carestream / VATECH/

J.Morita / ASAHI / Villa / Yoshida / Acteon / Meyer / LargeV

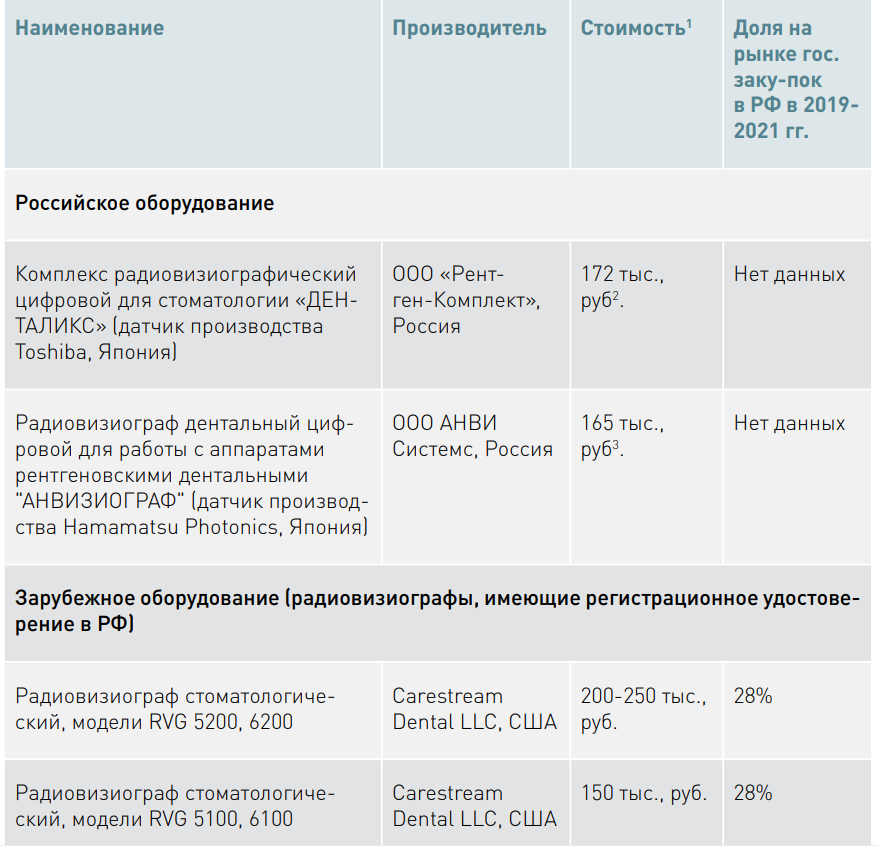

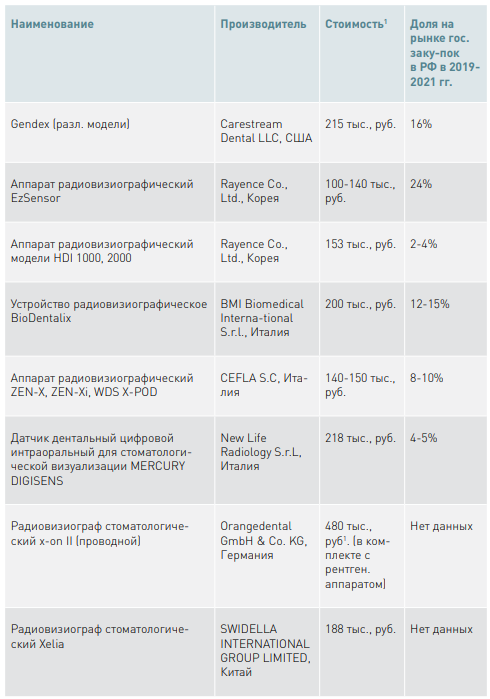

1. Стоимость указана по данным гос. закупок за 2019-2021 гг., если не указан иной источник данных

3. https://stomshop.pro/anvi-sistems-anviziograf

1. https://stomdevice.ru/bazovoe-oborudovanie/rentgenodiagnostika/viziografy

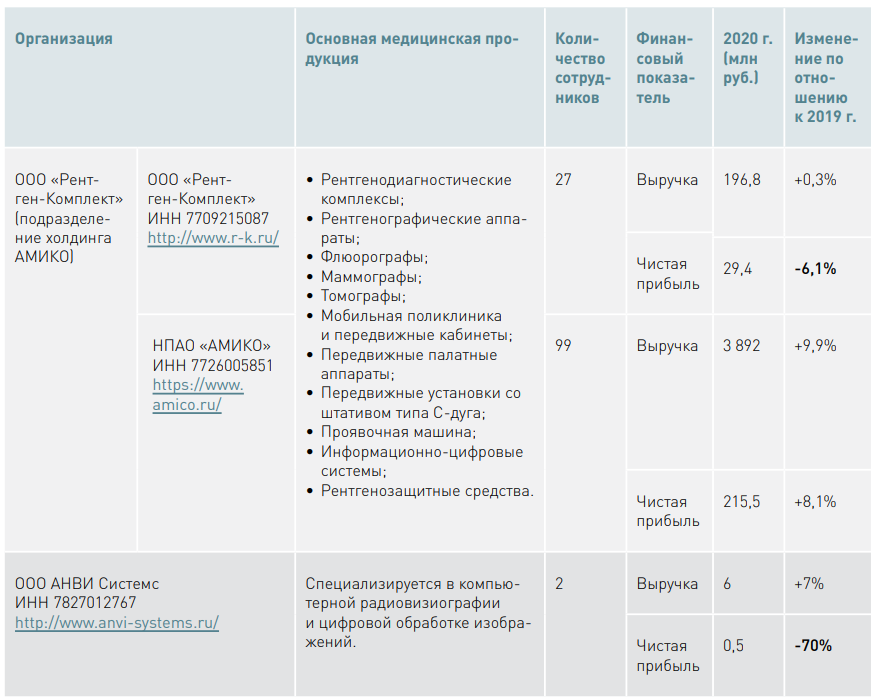

Финансовые и рыночные показатели российских конкурентов

Финансовые и рыночные показатели иностранных конкурентов

1. Данные бухгалтерской отчетности за 2020 год. https://bo.nalog.ru

2. https://growjo.com/company/Carestream_Dental

1. https://www.investing.com/equities/rayence-co-ltd-financial-summary

2. https://www.zoominfo.com/c/bmi-biomedical-international-srl/446101974?__cf_chl_captcha_tk__=pmd_lMP5GYO_gchosUKIVizJgh7q6A5YeFZCO.Fp.NcWv8A-1635855264-0-gqNtZGzNA2WjcnBszQi9

3. https://www.cefla.com/en/financial-statement/

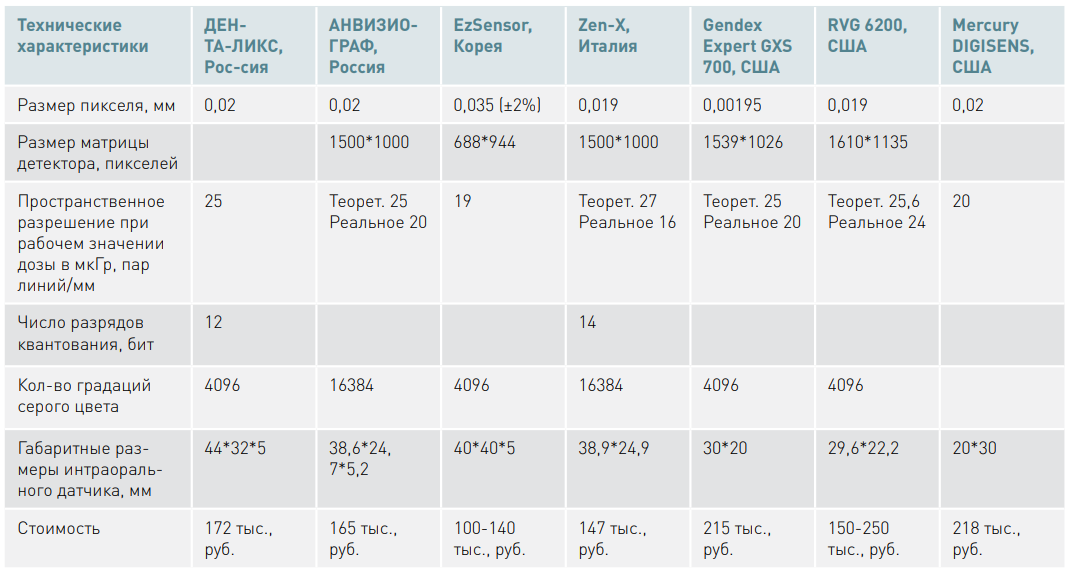

Продуктовый анализ

Технические характеристики радиовизиографов

Основные итоги:

В настоящий момент на российском рынке не выявлены радиовизографические цифровые аппараты и комплексы с медицинским регистрационным удостоверением, использующие интраоральные датчики российского производства.

Анализ рынка государственных закупок показал, что с 2017 по 2020 гг. спрос на закупку рентгеновского стоматологического оборудования стабилен, тренды в изменении спроса не выявлены.

Средняя стоимость радиовизиографов в России составляет 150-210 тыс. руб.В настоящее время количество аукционов и бюджет, затраченный на закупку рентгеновских пленочных аппаратов (и расходных материалов к ним) значительно превышает спрос на радиовизиографы. На мировом рынке доля продаж пленочных аппаратов составляет 60% от рентгеновского оборудования для стоматологии, но эксперты отмечают тренд на постепенное распространение цифровых аппаратов.

В целом на мировом рынке стоматологического рентгеновского оборудования прогнозируется высокий темп роста до 2028 года — 18,6%.

По оценкам финансовых показателей производителей радиовизиографов отмечается снижение объема рынка в 2020 году, но эта тенденция характерна для всего стоматологического рентгеновского оборудования и связывается экспертами с влиянием пандемии в 2020 году.

Отчет для скачивания доступен в формате PDF:

Команда проекта EverCare с удовольствием рассмотрит предложения и подготовит обзорные материалы, проведёт исследования в области цифрового здравоохранения в РФ и за рубежом. Подробности Вы можете узнать здесь.